Инвестиционен план за детето: Подарък за успешен старт в живота

Има ли начин семействата със стандартни доходи да съчетават ежедневните разходи със спестяване

Децата са най-голямата ни радост, но и отговорност.

Снимка: Freepik

Често се шегуваме, че с порастването на децата нарастват и разходите. Но както във всяка шега, и тук се крие голяма доза истина. Децата са най-голямата ни радост, но и отговорност. В един момент идва времето, когато трябва да ги подкрепим финансово, за да реализират мечтите си и да направят първите си стъпки в самостоятелния живот.

Може ли обаче семействата със стандартни доходи да съчетават ежедневните разходи със спестяване и инвестиции за бъдещето на децата си? На пръв поглед това изглежда трудно, но с правилните инструменти е напълно възможно.

Какво е инвестиционен план и как ни помага да планираме финансовото си бъдеще

По своята същност инвестиционните планове не са отделни финансови продукти. Те просто представляват удобна система за хората, които искат да спестяват и инвестират, като ежемесечните вноски се инвестират във взаимни фондове. Удобството идва от там, че ежемесечно заделена, удобна за вас сума, се инвестира от висококвалифицирани портфолио мениджъри в рамките на един голям диверсифициран портфейл.

Защо инвестиционните планове са подходящо решение?

Не е необходимо да заделяте големи суми, за да постигнете значителен резултат. Когато инвестирате с дългосрочен хоризонт, дори малки месечни вноски могат да доведат до стабилно нарастване на средствата благодарение на силата на сложната лихва. Както казва Алберт Айнщайн: „Сложната лихва е осмото чудо на света. Който я разбира, я събира, който не я разбира, я плаща.“

При дългосрочна инвестиция, говорим за сложна доходност или доходност, която се начислява върху вече генерираните печалби. Така колкото по-дълъг е периодът, толкова по-голяма е сумата, която лавинообразно се натрупва с времето.

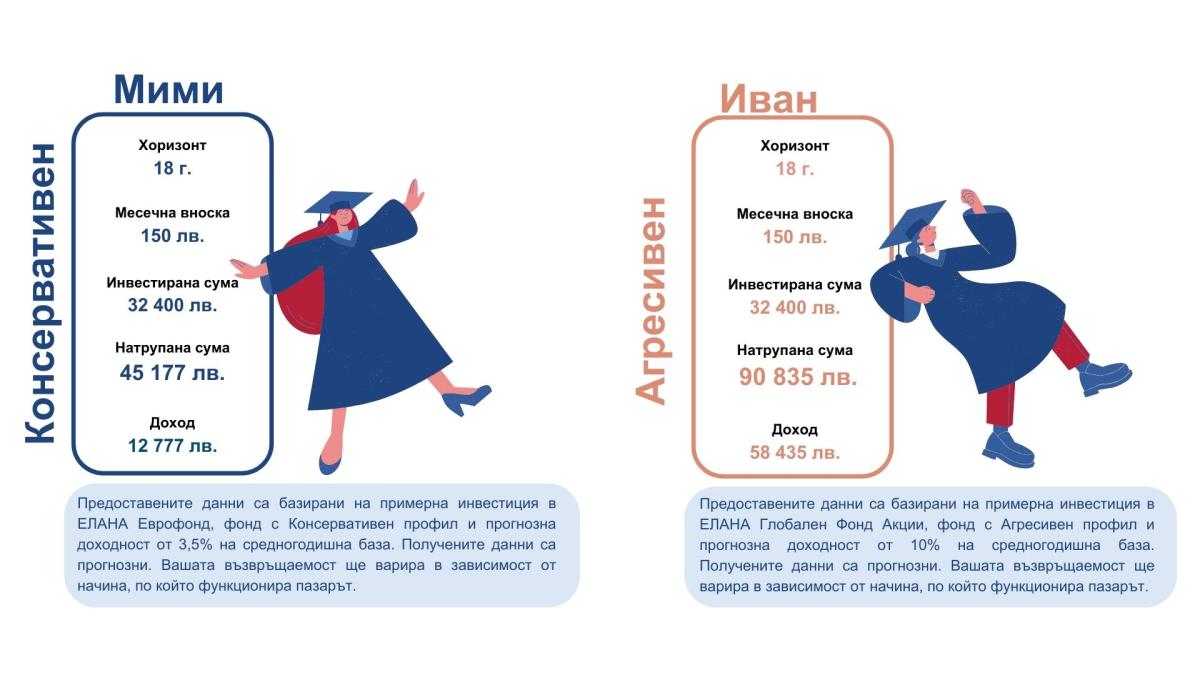

Два примера за инвестиционни стратегии и как работи сложната доходност

Консервативен подход

Семейството на 3-годишната Мими внася по 50 лв. месечно за 15 години, като избира фонд с по-нисък риск – например ЕЛАНА Еврофонд. Това носи умерена доходност и повече сигурност за инвестицията.

Агресивен подход

Семейството на 3-годишния Иван също спестява по 50 лв. на месец за 15 години, но избира фонд с по-висок риск като ЕЛАНА Глобален Фонд Акции. Тази стратегия предлага потенциал за по-висока доходност, въпреки по-големите колебания.

Избор на подходящ рисков профил

Различните фондове предлагат различно съотношение между риск и възвръщаемост. Колкото по-висок е рискът, толкова по-голям е потенциалът за печалба. Ако предпочитате балансиран вариант, може да изберете фонд със смесено съотношение между акции и облигации.

Ако не сте сигурни кой подход е подходящ за вас, можете да попълните кратка анкета за определяне на рисковия профил.

Гъвкавост и достъпност на средствата

Инвестиционният план предлага висока ликвидност. Можете да изтеглите натрупаните суми по всяко време, без наказателни такси. Ако попаднете в труден период и не можете да продължите с вноските, можете да „замразите“ плана си за до една година, без неустойки.

Безплатна консултация

За повече информация и персонализиран съвет, свържете се със специалистите на ЕЛАНА Фонд Мениджмънт.

Телефон: +359 2 81 000 65

Имейл: spesti@elana.net

Уебсайт: elana.net/fund-management

Предоставената информация е маркетингов материал и не представлява инвестиционна консултация, съвет, инвестиционно проучване или препоръка за инвестиране и не следва да се тълкува като такава. Информацията е валидна към датата на издаване на маркетинговия материал и може да се промени в бъдеще. Информираме настоящите и потенциални инвеститори, че стойността на дяловете на договорния фонд и доходът от тях може да се понижат. Не се гарантират печалби и съществува риск за инвеститорите да не си възстановят пълния размер на инвестираните средства. Инвестициите във взаимни фондове, както и инвестициите на самия фонд, не са гарантирани от гаранционен фонд, създаден от държавата или друг вид гаранция. Постигнатите резултати от минали периоди не предвиждат бъдещата възвръщаемост. Преди вземане на окончателно инвестиционно решение е препоръчително инвеститорите да се запознаят с проспекта и с общия информационен документ на съответния фонд. Документите са достъпни на български език на интернет страницата на УД „ЕЛАНА Фонд Мениджмънт“ (www.elana.net), като при поискване могат да бъдат получени безплатно на хартиен носител в офисите, осигурени от Управляващото дружество за продажба и обратно изкупване на дялове на фондовете, всеки работен ден в рамките на работното им време. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди. Резюме на правата на инвеститорите на български език е достъпно тук. Фондовете са активно управлявани без да следват индекс. Инвестирането в дялове на договорния фонд освен ползи носи и определени рискове, като ликвиден, оперативен, лихвен, валутен, политически риск, макроикономически риск, валутен риск, риск от концентрация и др. Пълна информация за рисковете може да бъде открита в проспекта на съответния фонд.

Още от Да поговорим

Трябва да сте регистриран потребител за да напишете коментар

Вход

Вход

Коментари